0.책의 유통기한

국내 작가가 쓴 재테크 책은 5년 이상 된 책은 어지간하면 읽지 않는 것을 추천.

외국 작가들이 쓴 책은 거의 시대구분 없이 적용될수 있는 주식 관련 책들만... 특히 고전들이나 퀄리티 높은책들만 번역되어 나오기 때문에 시간이 지나도 크게 지장이 없음.

--------------------------------------------

1.기초

기초 책은 개인적으로 서점 베스트셀러 쪽이나 도서관 가서 아무거나 읽는 것을 추천.

4개의 통장, 맘마미아월급 재테크 , 신혼부부 재테크 뭐 이런식으로 부동산,주식,채권같이 한 섹터 다룬게 아니라 재테크 전반적인 내용 나온 책.

책에서는

미래 은퇴시에 돈이 얼마가 필요하다,

72의 법칙,

자동차 사지마라,

술담배 하지마라,

통장 지출별로 몇개 나눠라,

수수료 없는 계좌 만들어라,

보험은 실손만 가입해라,

돈 아껴서 투자해라 등 똑같은 얘기가 나오므로 아무거나 한권만 읽어도 됨.

초보라면 저런 지식도 없으므로 처음 한 권은 읽어야 함. 저 개념에 대해 어느정도 알고 있으면 건너뛰어도 됨.

1-1 보험

취직하면 노후준비가 어쩌고 저쩌고 하면서 설계사가 사무실로 찾아오는 경우도 있고 보험설계사로 일하는 부모님의 지인(...)이나 친척어른이 보험사의 "연금보험" 또는 "연금저축보험" 가입권유를 많이 할거임.

보험 가입을 권하지는 않으나 하겠다면 말리지는 않겠는데 여기서 사업비의 함정, 공시이율의 함정을 잘 살펴봐야 함.

도서 "연금의 배신"을 추천함.

book.naver.com/bookdb/book_detail.nhn?bid=10303615

연금의 배신

『연금의 배신』은 저자가 15년간 접해온 실제 사례를 중심으로 소비자들이 가장 궁금해 하는 내용을 담았다. 반드시 알아야 할 가입절차 10계명부터 복잡한 약관을 효율적으로 보는 요령, 계약

book.naver.com

www.youtube.com/watch?v=KwhO9bh8HCQ

책 읽기 귀찮다 하면

또는 MBC 시사매거진 2580에서 16년도에 방영한 "연금보험의 배신"

www.youtube.com/watch?v=mXvXKLCcqpc

아니면 KBS1 소비자리포트에서 17년도에 방영한 "개인연금보험의 배신?"

두개 방송추천함. 유튜브에 다 올려져있음.

특히 저 두 방송은 연금보험을 가입하고 철썩같이 믿었지만 보험사의 연금 상품은 물가상승률과 화폐가치를 전혀 반영하지 않아 곤란하게 된 사람들의 사연을 다루고 있음.

저 두 제목을 그대로 구글이나 유튜브에 검색하면 바로나옴. 각각 13분, 27분짜리 영상이라 넉넉잡아 1시간이면 다 볼수 있음

3~4년전 방송이어도 충분히 볼 가치는 있고 연금보험을 가입하더라도 책 연금의 배신을 읽거나 저 두개방송은 꼭 보고 가입하길 추천함.

------------------------------------------

2. 투자

최근들어 연금저축'보험'이 아니라 연금저축'펀드'에 가입하고 투자 하는 분위기가 만들어지는데 위에서 말한대로 보험사의 연금상품이 물가상승률과 화폐가치를 전혀 반영하지 못하고 은행의 적금 상품은 갈수록 저금리로 향하여 돈이 모이지 않기 때문에 사람들이 점점 투자쪽으로 발을 돌리는거임.

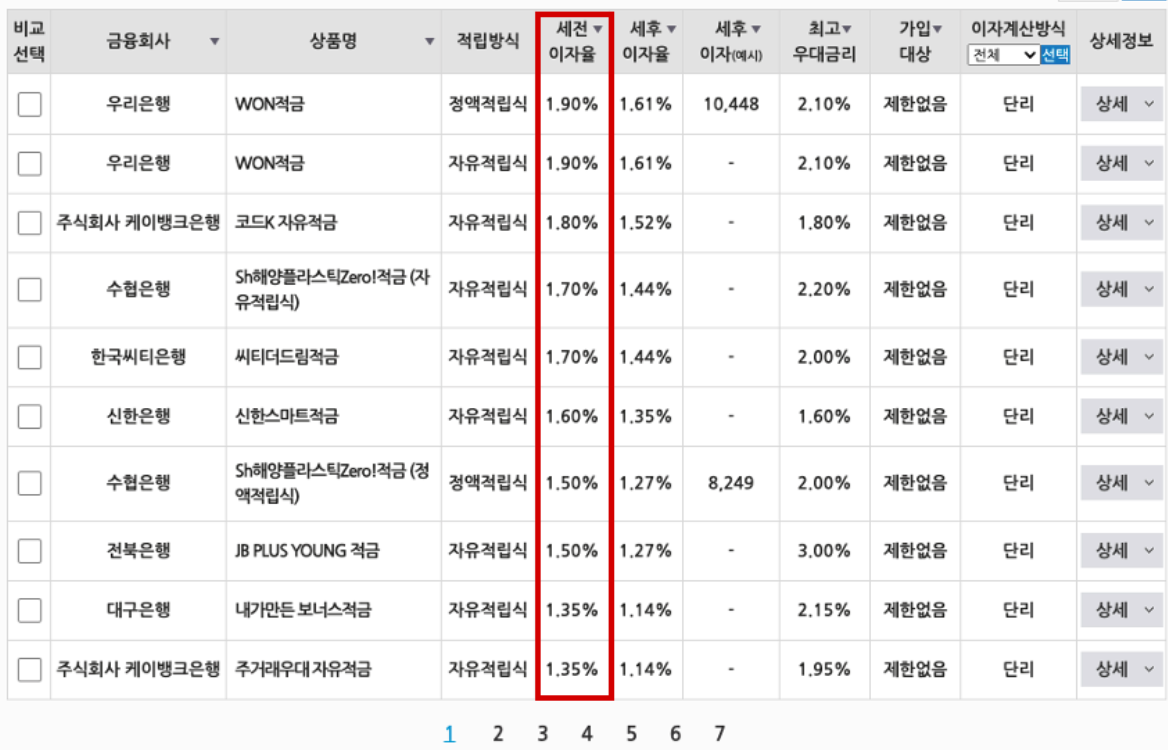

적금 상품만 해도 최근 적금 이율이 2%도 되지 않음. 최근 10년 물가상승률이 연 평균 1.72%라는것을 감안할때 만약 적금 이율이 2%가 된다고 해도 실질 이율은 약 0.3%도 되지 않고 거기서 나중에 이자소득세까지 더 떼어가면 이율은 더더욱....

2 - 1 청약통장

최근 부동산 분위기가 바뀌면서 청약 당첨될 확률은 극히 낮아졌지만 혹시 나중에 부동산 분위기가 바뀔수가 있으니 그때 대비해는것도 있고..

이율도

1년 미만 연 1.0%

1년이상 ~ 2년 미만 연 1.5%

2년 이상 연 1.8%

뭐 그리 적금과 이율 차이는 나지 않지만

그래도 월 10만~15만정도 넣으면서 적금붓는다고 생각 하는걸 추천. 왜냐하면

최대 연 240만원을 넣는다면 그 240만원에서 40% (한도 96만원)에 해당하는 금액이 소득공제에 해당되어 연말정산때 돌려받음

ex)

월20만원씩 연240을 넣었다면 240만원 X 40% X 16.5% = 158,400원을 연말정산때 돌려받게 됨.

월10만원씩 연120을 넣었다면 120만원 X 40% X 16.5% = 79,200원.

240넣어서 15만 8400원이면 / 120넣어서 7만 9200원이면 그게 뭐냐 할수도 있겠는데 연말정산은 연말정산대로 돌려받는거 수년동안 누적되면 그것도 쏠쏠하게 모임. 그리고 돈이 필요할경우 청약저축통장에 있는 금액을 담보로 대출도 받을수 있어서 굳이 안깨도 됨.

2-2 연금저축 펀드 & IRP

연금저축'보험'은 보험사에서, 연금저축'펀드'는 증권사에서 계좌열고 운용함. 여기서는 연금저축'펀드'를 추천.

IRP는 은행과 증권사 둘 중 하나인데 역시 증권에서 계좌 열어 직접 운용하는것을 추천함.

연금저축펀드 : 네이버 통합검색

'연금저축펀드'의 네이버 통합검색 결과입니다.

search.naver.com

연금저축보험은 위에서 설명한 물가상승률과 화폐가치가 전혀 반영되지 않고 보험사의 공시이율도 1%를 향해가는지라 전혀 이득이 되지 않음

IRP역시 은행에서 가입하면 비슷하게 됨. 네이버에서 은행 IRP 수익률 이런 키워드로 검색해보면 연 수익률이 1%도 되지않는다는 기사가 꾸준히 나옴.

www.dt.co.kr/contents.html?article_no=2021040902100858065001&ref=naver

[2020 퇴직연금]적립금 1·2위 삼성생명·신한은행, 수익률은 부진

퇴직연금 운용규모 1·2위인 삼성생명과 신한은행의 작년 수익률 순위가 10위권에 머..

www.dt.co.kr

그래서 증권사에서 계좌열고 연금저축과 IRP계좌를 여는것을 추천.

연금저축과 IRP는 합쳐서 최대 연 1800만까지 넣을수 있음 (각각 1800이 아님. 합쳐서 1800)

특히 연금저축과 IRP는 투자와 동시에 절세상품인데 저 두 계좌를 잘 이용하면 최대 연 115만 5000원을 연말정산때 돌려받을수 있음.

연금저축은 연 400만원까지 IRP는 연 300만원까지 세액공제가 되기 때문.

연금저축 400만원 X 16.5% = 660,000원

IRP 300만원 X 16.5% = 495,000원

여기에 위에서 말한 청약저축을 통한 세액공제를 포함하면 연말정산 떄 최대 131만 4000원까지 돌려받을수 있음.

단 저렇게 최대로 연말정산때 돌려받기 위해서는 월 60만원은 꾸준히 납입해야함. 그렇기 때문에 마법의 연금굴리기 저자인 김성일 작가는

연금저축에 우선 400만원을 채우고 그 다음에 IRP에 300만원을, 그래도 여윳돈이 있다면 연금저축에 다시 납입하는것을 추천함.

근데 저 방법이 옳은게 IRP는 증권사에서 직접 운용하다보면 안전자산 30%의무화, 구입가능한 종목제한 등 여러 까다로운부분이 있기때문에 운용에 어려움이 있음. 그래서 사람들이 연말정산 받으려고 어쩔수 없이 하는거지 그런 혜택도 없었다면 걍 연금저축에 몰빵해서 운용했을거임.

그래도 IRP에 300만원 넣으면 49만 5000원을 연말정산 때 돌려받아 실질 수익률은 10%가 넘음. 실제로 저렇게 돌려받을수 있는 상품도 흔하지 않아서 일단 IRP운용이 까다로워도 연말정산 혜택이 있는만큼 채우기를 추천함.

일반 주식(ETF상품 포함)의 경우 매도를 할때 소득세로 15.4%를 내야 하지만 연금저축과 IRP는 55세 이후부터 연금으로 돌려받기 위해 매각할 경우 나이에 따라 소득세 3.3% ~ 5.5% 로 과세이연 효과가 있음

참고로 말하면 연금저축과 IRP는 전부 개별주식이 아닌 ETF상품으로 운용이 가능함

-----------------------------------------

3. 연금저축, IRP 투자개념 공부 & 책 읽기

여기서 말하는 투자개념은 왜 우리가 투자를 해야 하는가 부터 ETF, 채권 뭐요런 개념을 말하는거임.

책을 읽는 방법도 있지만 그거보다 유튜브의 재테크, 투자 채널을 보는것을 추천.

요즘은 경쟁이 심해져서 구독자를 끌어모으려고 가급적이면 쉽게 설명하는 채널들이 많아졌음. 책과는 다르게 유튜브는 채널을 추천하면 영업한다는 느낌이 들어서..; 채널 이름은 적지 못하겠고 일단 ETF, 채권, 연금저축, IRP, ISA 요런 투자에 관한 개념을 쉽게 설명하는 채널을 통해 개념을 익히기를 추천.

저런 개념을 어느정도 익힌 뒤에는 관련 책 읽기를 추천하는데 개인적으론 김성일 작가의 마법의 돈 굴리기 -> 마법의 연금 굴리기 이 테크를 타는것을 추천.

book.naver.com/bookdb/book_detail.nhn?bid=11821553

마법의 돈 굴리기

『마법의 돈 굴리기』는 초보 투자자를 위한 투자 안내서다. 우리가 왜 투자를 해야 하는지, 투자에 실패하지 않기 위해 어떤 위험 관리를 해야 하는지, 투자의 시점과 매매 타이밍까지 다양한

book.naver.com

마법의 돈 굴리기는 투자의 필요성을 거시적인 관점에서 설명하고

book.naver.com/bookdb/book_detail.nhn?bid=14722345

마법의 연금 굴리기

“연금저축, IRP, ISA 절세 삼총사를 ETF로 자산배분하라!”√ 가장 신뢰받는 이코노미스트 홍춘욱 박사 추천!!인생 100세 시대라고 한다. 한편으로는 사람의 수명이 언제까지 늘어날지 모른다는 것

book.naver.com

마법의 연금 굴리기는 미시적인 관점에서 연금 투자에 관한 설명을 함. 심지어 초보 투자자를 위한 연금저축펀드 포트폴리오도 제시하고 있고 작가 본인이 매달 그 포트폴리오대로 자신의 자산을 운용해서 수익률을 공개하기 때문에 신뢰성이 있는 포트폴리오임. 저 포트폴리오 그대로 따라 해도 되고 아니면 인터넷에 보면 여러 자산배분전문가가 있기 때문에 네이버나 구글에 연금저축 포트폴리오 이런 키워드로 검색해서 나온거 참고해서 구성해도 됨.

-------------------------------------

4. 결론

요약하자면

종합적인 재테크 책 읽기

-> 유튜브 등에서 투자 개념에 대한 방송 듣기 & 동시에 연금의 배신같은 도서나 유튜브에 있는 연금보험 시사방송(시사매거진2580등) 듣기

-> 마법의 돈굴리기 & 연금굴리기 세트 읽기

사실 요정도임

그 외에 읽으려면 인덱스 펀드 (ETF)의 아버지인 존 보글의 저서 "모든 주식을 소유하라" 정도 읽는것 추천

book.naver.com/bookdb/book_detail.nhn?bid=14723161

모든 주식을 소유하라

투자의 거장, 살아있는 펀드업계의 전설 존 보글이 들려주는 성공투자의 법칙 너무나 단순하고 상식적이어서 모두가 외면했던 존 보글의 투자원칙은 ‘기본’과 ‘상식’에 충실하라는 것이다

book.naver.com

저 책을 읽으면 왜 (워렌버핏이나 피터린치 같은 사기캐릭터를 제외한) 개인 투자자와 펀드운용사가 아무리 머리를 잘굴려도 인덱스펀드(ETF)를 이기지 못하는지 알수 있음.

그리고 그 ETF를 운용하여 내 노후를 준비하는게 연금저축펀드와 IRP.

'주식' 카테고리의 다른 글

| 신한금융투자 이삭엔지니어링 청약시간 19시로 연장 (0) | 2021.04.13 |

|---|---|

| 국일제지 주가 매수 이유와 매도타이밍 (0) | 2021.04.12 |

| 4월12일 차트공부 (0) | 2021.04.12 |

| 주식 투자하는 법(잘아는 곳에 투자해라) (0) | 2021.04.09 |

| 내가 주식 단타하는 방법 (1) | 2021.04.09 |